報告正文

1、聯儲轉“鷹”,美債利率走勢糾結

6月聯儲議息會議落下帷幕,美聯儲態度由“鴿”轉“鷹”。本次會議中,美聯儲將2021年全年經濟增長預期由6.5%上調至7%;將2021年全年核心PCE預期由2.2%上調至3.0%。與此同時,聯儲官員預期加息點陣圖顯示2023年將出現兩次加息。

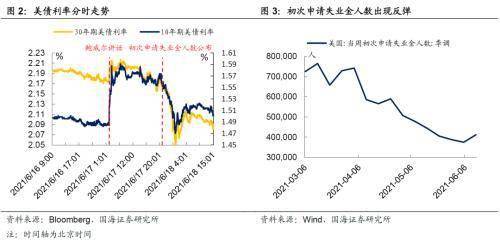

在此格局下,鮑威爾講話期間10年期和30年期美債利率迅速飆升,然而僅僅隔了18小時,長端利率便出現了大幅回落。其中的主要原因是北京時間6月17日20:30公布的當周初次申請失業金人數出現反彈,達41.2萬人,為4月份以來首次,遠超市場預期36萬人。這使得市場對經濟前景再次產生動搖,債市多頭重新占據上風。

實際上,美債的多空博弈從3月份就已經開始,10年期美債利率呈現震蕩下行的趨勢,其中原因究竟是什么?

2、美債利率為何上行乏力?

2.1

過往QE期間,美債利率怎么走?

為了探明美債利率近期呈現的“走勢之謎”,我們首先來回顧一下過去幾輪美聯儲QE操作時期的美債利率走勢:

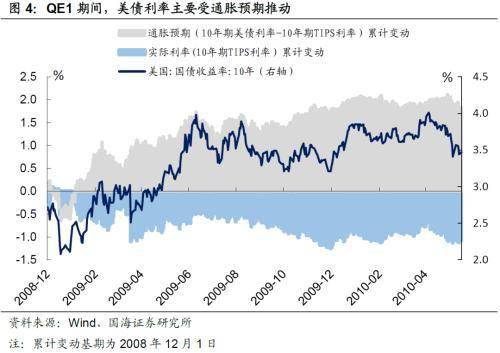

(1)QE1期間,10年期美債利率主要由通脹預期推動。在2008年11月啟動QE1投放后,10年期美債利率曾經兩次登頂,第二次頂點出現在QE1結束前后。并且,兩輪10年期美債利率攀升均由通脹預期推動,而實際利率表現為震蕩下行。在此期間,10年起美債利率從開始上行至最高點幅度為129BP,10年減2年期限利差最高擴大107BP。

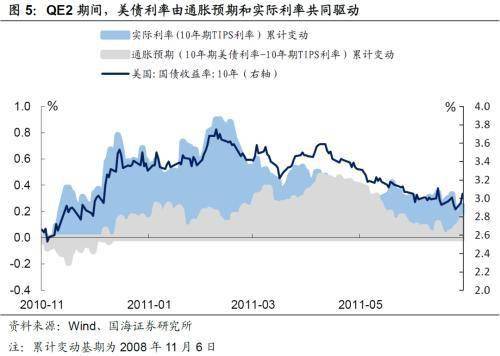

(2)QE2期間,10年期美債利率由通脹預期和實際利率共同驅動。由于經濟復蘇前景依舊暗淡,美聯儲于2010年11月起開始投放QE2。10年期美債利率在投放中期見頂,在此期間實際利率和通脹預期表現為共上。10年期美債利率從開始上行至最高點幅度為108BP,10年減2年期限利差最高擴大60BP。

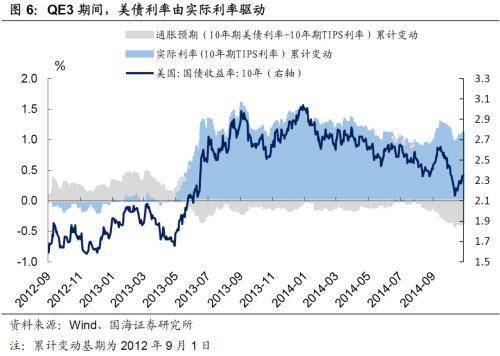

(3)QE3期間,美債利率主要由實際利率驅動。QE3于2012年9月起開始投放。就業環境開始逐漸改善,疊加時任美聯儲主席伯南克因與市場溝通失誤而導致“縮減恐慌”,在此背景下,實際利率快速上行成為驅動美債利率上行的主要因素。10年期美債利率從開始上行至最高點幅度為138BP,10年減2年期限利差最高擴大125BP。

回顧2008年至2013年的3輪QE期間美債利率走勢,不難發現,10年期美債利率在QE正式結束前往往就已經登頂。從利率開始上行至頂點,幅度大約在120BP左右。與此同時,在10年期美債利率的帶動下,利率期限結構也呈類似走勢,并且在每一輪QE結束后,隨著實際利率的逐步下行和通脹預期的見頂回落,均表現為快速走平。

2.2

美債利率為何“一蹶不振”

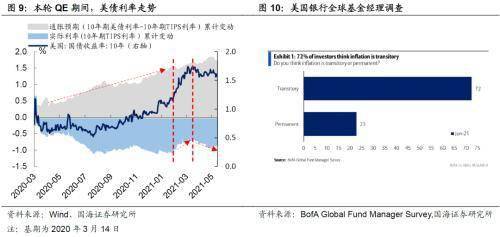

結合上文對過QE1至QE3的回顧,本輪QE更像是前三輪QE的“濃縮版”,期間美債利率走勢大致可以分為3個時期:

(1)2020年3月至2021年1月,通脹預期抬頭,推升美債利率上行。在前兩輪刺激法案的投放下,通脹預期率先抬頭。與此同時,實際利率在美國經濟復蘇前期表現為震蕩下行。在此格局下,名義利率在通脹預期的支撐下持續上升。

(2)2021年2月至2021年3月,實際利率發力,推升美債利率上行。2、3月份,失業率數據出明顯降低,就業改善初具成效。實際利率開始發力,成為推動2至3月份實際利率上行的主要原因。3月底美債利率登上階段頂,從本輪QE開始起算,10年期美債利率一度上行86BP。

(3)2021年3月至今,通脹預期高位震蕩,實際利率再次下行,拉動美債利率震蕩下跌。就業方面,美國4月份失業率數據超預期反彈,疊加5月份非農就業數據不達預期,在此環境下實際利率開始再度下行;通脹方面,進入5月份后,通脹預期開始逐步回落,根據美國銀行6月份的《全球基金經理調查》顯示,目前72%的專業投資者認為未來通脹將不可持續。在此格局下,通脹預期橫盤震蕩,疊加實際利率的下行是近期10年期美債利率走勢疲軟的主要原因。

3、美債利率將如何走?

誠然,目前市場對未來美債利率走勢分歧較大,隨著本輪QE步入后周期,市場波動加強,因此,我們認為短期內震蕩行情將延續,然而中期來看,美債利率仍有上行空間,主要原因有三:(1)通脹預期未必會下,或將維持高位震蕩;(2)隨著經濟的繼續復蘇,實際利率將進一步上行;(3)債務上限問題將于7月底得到解決。

3.1

不宜低估通脹

正如前文所分析,近期10年期美債利率下行的一大重要原因來自于市場對未來通脹不可延續持樂觀態度,通脹預期表現為下行。然而實際上,從歷史數據上來看,通脹預期并不能預測未來通脹的走勢,相反,通脹預期反而可能會受實際通脹走勢的影響而產生改變,我們認為不宜低估未來通脹預期的持續性,主要原因有二:

(1)原油價格高位盤整將使得通脹預期難以下行。從歷史上來看,通脹預期和布倫特原油價格走勢呈正相關。目前原油價格漲勢趨緩,預計未來繼續帶動通脹預期大幅上行的概率不大,但是由于IEA預計全球原油需求2022年底恢復疫情前水平,中期需求向好。短期內,美國將進入夏季出行高峰,歐洲解封后對航煤需求不斷提升,對原油需求有相應支撐,我們認為原油價格未來大概率將高位震蕩,進而對通脹預期有所提振。

(2)今年4季度,CPI商品項和住房項將共振,從而對核心通脹產生支撐。我們在《中美通脹分析合集》中,曾經指出商品和住房項占核心CPI構成的67.1%。商品項上,從成本端CRB金屬指數傳導至CPI商品項的時間大約為21個月;住房價格傳導至CPI住房租金項目上的時滯大約為16個月。而今年4季度,商品價格和住房價格將共振,從而對核心通脹有邊際支撐。通過比較以往3輪CPI商品項和住房項共振時期,我們發現期間油價表現往往也不弱,通脹預期處于高位震蕩的走勢。

3.2

實際利率易上難下

實際利率整體處于易上難下的境地,主要原因同樣有二:

(1)4月份以來,實際利率表現疲軟的主要原因是就業市場表現的反復無常。我們認為,本輪美國如此大規模的刺激下,美國就業反彈偏弱的主要原因在于刺激過頭。目前失業補助加上各州平均救濟大概為770美元/周,接近部分行業的平均周薪資水平,進而對居民工作意愿產生擠壓。預計未來, 9月份失業補助的停止發放,將對居民工作意愿進行倒逼,從而使失業率產生進一步改善,在此背景下,實際利率仍有上行動力。

(2)目前實際利率處于歷史低位。回顧QE2和QE3,10年期TIPS利率所表征的實際利率最大上行幅度為90BP和160BP,而本輪QE期間,截止目前,實際利率上行幅度僅為15BP左右。預計未來有進一步上行空間。

3.3

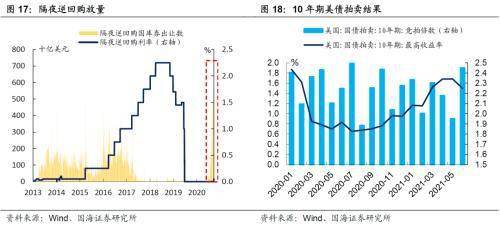

債務上限將不再是問題

近期10年期美債利率下行,除了經濟環境因素外,美國債務上限問題也是重要的外部因素之一。在我們上期報告《美國“水漫金山”,風險資產為何“滯漲”?》中,曾經介紹了近期由于美國原本取消的債務上限將于7月31日到期,在此格局下,TGA有壓降的需求,而這會造成銀行間超儲水平激增進而引發流動性泛濫。與此同時,受債務上限影響,近期發債量也有所減少。因此,在6月9日的10年期美債拍賣上,投標倍數創下近12個月來最高值,中標利率大幅下行。

展望未來,7月31日不論債務上限問題有沒有解決,屆時債務發行節奏都將再次啟動,對利率上行產生相應的支撐作用。

4、結論:美債利率仍具備上行基礎

本輪QE期間,市場已經充分學習了2013年“縮減恐慌”時期的經驗,不可否認,目前的美債利率定價中已經包含了Taper的預期。但是,鑒于以上觀點分析,我們認為美債利率中期仍存在進一步上行空間,而窗口期或將出現在3-4季度。因為7月底債務上限將得到解決,美債供給將增加,流動性將邊際收斂;9月份失業補助的停止發放將倒逼原先不愿工作的居民主動就業;與此同時,核心通脹和原油價格在下半年將高位運行,屆時使得通脹預期難以快速下行,而這一切都將是美債利率繼續上行的潛在影響因素。

5、風險提示

新冠疫情反復,美聯儲提早縮減購債。

凡注有"環球傳媒網"或電頭為"環球傳媒網"的稿件,均為環球傳媒網獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為"環球傳媒網",并保留"環球傳媒網"的電頭。

- 新東方2000多億市值灰飛煙滅 新東方市值2022-06-13

- 今年養豬的都虧了怎么辦 養豬價錢多少開始2022-06-13

- 外星生命對人類的意義 人類什么時候能發現2022-06-13

- 詐騙案立案半個月沒消息 詐騙案一年多了也2022-06-13

- 同行惡意舉報至工商局 老板跑路了工商局2022-06-13

- 星巴克可以不消費嗎 星巴克不消費可以進去2022-06-13

- 羅永浩供應鏈公司 羅永浩公司發生了什么 2022-06-13

- 為什么中國男排贏了也沒人夸 中國男排大名2022-06-13

- 喉嚨有痰咳不出咽不下 咽喉有異物感是怎么2022-06-13

- 用了MLAY美呀智能冰膚脫毛儀之后,閨蜜竟變2022-06-13

- “化石獵人”發現歐洲最大掠食性恐龍 長2022-06-13

- 速看!“2022年全球市值總額百強”出爐!2022-06-13

- 你知道嗎?與伴侶同床共枕時,睡眠質量更好2022-06-13

- 男性比女性更有可能吸煙?患骨質疏松癥和早2022-06-13

- 研究表明:吃太多營養的魚也可能是一件壞事2022-06-13

- 漢堡大學激光物理研究所觀察到連續時間晶體2022-06-13

- 80多萬字全靠手寫 99歲老人花30年編纂古籍2022-06-13

- 賢合莊經營糾紛!陳赫回應:始終保持創始人2022-06-13

- 知網開放個人查重:研究生論文3次免費 2022-06-13

- 中國抗腫瘤藥代表企業布局情況:依托優勢產2022-06-13

- 2021/22年全球大豆結存量將達到1.02億噸2022-06-13

- 中國珠寶首飾行業線上渠道營業收入大幅增加2022-06-13

- 全球制藥設備行業專利市場價值:總價值6.912022-06-13

- 中國智能照明行業競爭狀態總結:行業潛在進2022-06-13

- 中國工業軟件行業龍頭企業全方位對比:寶信2022-06-13

- 今日熱議:“百病皆生于氣”,經常疲倦、乏2022-06-13

- 每日短訊:多吃主食死得快?米飯其實是“最2022-06-13

- 今日熱聞!經常不吃早飯,可能會給身體帶來42022-06-13

- 每日快報!科學家發現中年患者食道癌和巴雷2022-06-13

- 熱門看點:科學家向超材料的實時、遠程和無2022-06-13